原油期货创新高的“中国效应”:油气类基金Q

面对美国联队,预备队释放了鹰派信号和美元反弹,全球原油期货仍创出新高。

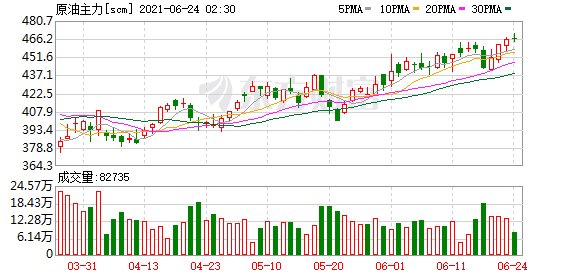

截至6月23日18:30,布伦特原油期货报价在74.63美元/桶附近徘徊,隔夜创下2019年4月以来最高价75.30美元/桶;受此影响,wti原油期货报价在73.33美元/桶附近,一度创下年内新高73.58美元/桶。

“虽然Midland储备鹰派的信号迫使对冲基金削减通胀交易头寸,但原油期货被排除在外。”一位华尔街多策略对冲基金经理对记者直言不讳。本周以来,不少对冲基金强烈看好经济复苏将导致原油需求大幅增加,并继续增持原油期货。

与此同时,不少投行也在将原本的油价推回历史高位。

近日,美国银行分析师Francisco Blanch发布最新研究报告指出,随着全球经济持续复苏,燃料消耗将明年继续增加,而石油供应受环保问题制约,未来原油消费供不应求的局面将难以改变。因此,原油价格将在未来 18 个月内保持稳定。高于 100 美元/桶大关。

值得注意的是,油价持续上涨无视Midland储备鹰派的信号,也令国内油气基金QDII “繁荣。”

数据显示,今年以来,多款油气基金QDII产品业绩位居公募基金业绩榜前列,如华宝标普油气A人民币、广发道琼斯美国石油A元、易方达原油A元、嘉实原油今年分别达到51.88%、47.77%、40.69%和39.99%,均跻身公募基金业绩前十名。

记者从多方渠道获悉,不少参与海外原油期货投资的私募基金也收获颇丰。

参与布伦特原油期货投资的国内某大型私募基金负责人向记者透露,今年其海外原油期货投资累计回报率已达到45%左右。

“不过,相比海外对冲基金同行持续支撑油价创历史新高,我们在布伦特原油期货的量化CTA投资策略中加入,以寻求更稳定的回报。”他指出。这背后,一方面是国内私募基金担心欧佩克+可能决定8月增产原油。另一方面,高油价可能引发美国页岩油产量增加,对油价上涨产生新的影响。

"我们估计当前的高油价与美国页岩油钻探活动的增加有很高的相关性,存在三个月的滞后。因此,如果油价继续上涨维持在每桶70美元以上,下半年美国页岩油产量将快速增长,这将成为引发油价波动的新变量。”国内某大型私募基金负责人直言。

为什么美联储的鹰派信号难以阻止油价上涨

“与美联储的鹰派信号相比,铜铝价格走势农产品曾经是原油期货在大幅下跌后显得尤为强劲。”一位美国原油期货经纪人直言不讳地告诉记者。自上周五以来,美联储的鹰派信号仅导致WTI原油期货价格短暂跌破70美元大关,并迅速收复失地,重回上行轨道。

美国商品期货交易委员会(CFTC)的数据也印证了投资机构对原油期货的疯狂追捧。数据显示,截至6月15日当周,对冲基金资产管理机构持有的WTI原油期货期权净买入头寸较前一周增加1441.8万桶;投机资本的净买入头寸也更高。较前一周增加706.2万桶。

原因在于,相比美联储的鹰派信号和美元的反弹,华尔街投资机构更看好经济复苏带来的原油需求提振效应。此外,越来越多的国家实施了环保减排。排放政策限制了原油供应,原油市场将在一段时间内继续维持供不应求的局面。

上述华尔街多策略对冲基金经理向记者透露,这使得他们的大宗商品投资组合呈现出强烈的跷跷板效应——一方面,鉴于美联储的鹰派信号和美元走强,他们大幅削减了铜和铝。 农产品等期货持仓,一方面继续增持原油期货买涨持仓。他们甚至在内部从通胀交易组合中“剥离”了原油期货投资,以形成一个单独的资产类别进行配置。

在他看来,这种操作其实有对冲操作的成分。当大多数华尔街投资机构无法评估美联储的鹰派信号会对美股、大宗商品等风险资产的估值带来多大压力时,买入供需趋紧的原油期货无疑是一种相对安全的投资策略。

记者从多方获悉,虽然华尔街多家投资机构逆势买入原油期货,但押注原油站上100美元/桶整数关口的对冲基金做空学期与一个月前相比大幅下降。这背后是他们不仅担心欧佩克+增产和美国页岩油钻探活动增加,还担心美元持续反弹最终会迫使油价下跌。

美国银行分析师弗朗西斯科·布兰奇(Francisco Blanch)也认为,未来6-12个月原油价格走势很大程度上取决于欧佩克+增产政策。目前欧佩克原油日产量为2500万桶,未来12个月市场将面临每天110万桶的供需缺口。鉴于欧佩克仍有800万桶/天的闲置产能,如果沙特或俄罗斯决定释放部分闲置产能,将迫使油价趋于下跌。

下一篇:没有了